圖片來源:canva 圖庫

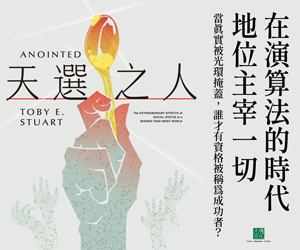

投資型年金保險看起來穩健、安全,又能兼顧退休理財?闕又上提醒:許多人忽略了高額前端費用、配息迷思與隱藏成本,結果花了更多錢,卻沒得到預期報酬。真正的陷阱,往往藏在看不見的細項裡。

台灣人有多愛買投資型年金保險?

壽險業 2025 年前 5 月投資型保單初年度保費收入約新台幣 1,779 億元,年增 65.1%。然而,台灣常見的投資型年金保險如變額年金保險,此類保單的功能只有純投資用途,而無壽險保障,本質上可說是「透過保險公司買基金或 ETF」。乍看之下,以為投資型年金保險提供退休年金與資產配置兼具的功能,但真的有如此美好嗎?

● 投資型年金保險的陷阱

仔細拆解投資型年金保險會發現,其中隱含不少投資成本與陷阱。

▌陷阱 1:高昂的前端費用,一進場就落後

投資型保單的費用結構,通常依投入金額大小收取 2% 至 5% 的「保費費用」:如 200 萬以下收 5%、200 萬至 500 萬收 4%、500 萬至 1,000 萬收 3%、1,000 萬以上收 2%。

舉例來說,如果是小資族,單筆投入在 200 萬以下,就要被扣 5% 的保費費用。若一次投入 300 萬元購買投資型保單,首筆保費費用即高達 12 萬元,實際進入投資帳戶的金額只剩 288 萬元。換言之,一開始就落後 4%,要靠後續的投資報酬來彌補。更遑論保單還會對「解約」、「部分提領」等收取費用,前幾年提前解約甚至可能會被扣 1% 至 2% 的解約費用。

▌陷阱 2:利息不等於額外報酬的配息迷思

近期熱銷的「類全委投資型保單」多有撥回配息機制,或是業務員常搭配推薦「配息型基金」。例如市場上最受歡迎的安聯收益成長基金 ── AM 穩定月收類股,「配息率」約 7%,許多業務的銷售話術是:「只要半年多的配息,就能抵掉 2% 至 5% 的首筆費用,後面配到的都是賺的。」這種說法聽起來誘人,卻存在以下三種誤導:

■ 誤導 1:配息不等於額外獲利

基金的配息可能來自收益,但也可能直接動用本金。當本金被拿來配息,淨值就會下滑,帳面並沒有「額外獲利」。

■ 誤導 2:基金淨值停滯

以安聯基金為例,近五年淨值大多在8.5 美元上下徘徊,即使包含配息再投入的績效,結果並不突出。

■ 誤導 3:人性風險

多數投資人領到配息後不會全數再投資,而是直接花掉一部分,長期下來更不利於資產累積。

因此,配息型商品只適合接近退休、需要穩定現金流的人。

若是以資產成長為目標,大多數投資人應選擇「不配息」的標的,搭配自動再投資,複利效果才能發揮最大威力。

▌陷阱 3:投資型保單的限制與隱藏成本

除了前端費用與配息陷阱之外,投資型保單還有以下限制與其他相關成本,包括:

1. 投資標的轉換:次數有限,超過門檻需支付手續費。

2. 解約費/部分提領:鎖定特定期間如 2 年內解約會額外扣 1% 至 2% 的提領或解約費用,需期滿後才無額外解約費用。

3. 投資標的相關費用:若連結標的基金為 ETF,還需額外支付投資標的管理費用。以台灣常見費率來看,國內 ETF 約每月 0.06%,國外 ETF 約 每月 0.1%。

舉例來說:假設透過投資型保單投入台幣 300 萬元購買美國標普 500 指數(S&P500),扣掉保費費用後,實際進入投資帳戶金額為 288 萬元。之後每年仍需支付帳戶管理費,計算方式為「帳戶金額 × 1.2%」,首年單單此項就需額外支付約 3.5 萬元(288 萬 × 1.2%),然而,投資人往往忽略這筆費用。

4. 投資標的經理費內扣:即使透過保單購買共同基金,但共同基金本身的經理費依然存在,且是自動內扣於基金淨值。由於投資人不會收到明細帳單,常常誤以為「沒有被收錢」,事實上,你的投資報酬已經被默默吃掉而不自知。長期下來,這種「看不見的成本」會大幅侵蝕你的資產成長。

財團法人金融消費評議中心曾指出,過去申訴案件中,最常見的爭議原因為業者未充分向消費者說明商品資訊,尤其是投資型商品和衍生性商品。曾有一名 70 多歲的長者在不清楚商品內容的情況下,聽信理專推薦而購買投資型保單,之後因虧損而後悔。

金管會也不斷提醒民眾,投資型保險商品的種類和費用結構多樣,與投資相關的風險需由保戶自行承擔,且無法保證獲利。因此,消費者在投保前應充分了解商品的風險及費用結構,謹慎做出選擇。

.webp)